【節税】確定申告で税金を取り戻す「配当控除」について分かりやすく解説

- 「配当控除」ってなに?

- 節税になるらしいけど、やり方が分からない…

「配当控除」とは、配当金にかかる税金に対して控除が受けられる制度のことです。

これを活用することで、多くの人が節税を行うことが出来ます。

ただし、配当控除には一定の条件や注意点があります。

そこで、今回は「配当控除の仕組みと注意点」について解説していきます。

- 配当控除の仕組み

- 配当控除のやり方

- 配当控除の注意点

この記事を最後まで読めば、配当控除について理解することが出来ます。

配当控除とは

「配当控除」とは、配当金にかかる税金に対して控除が受けられる制度のことです。

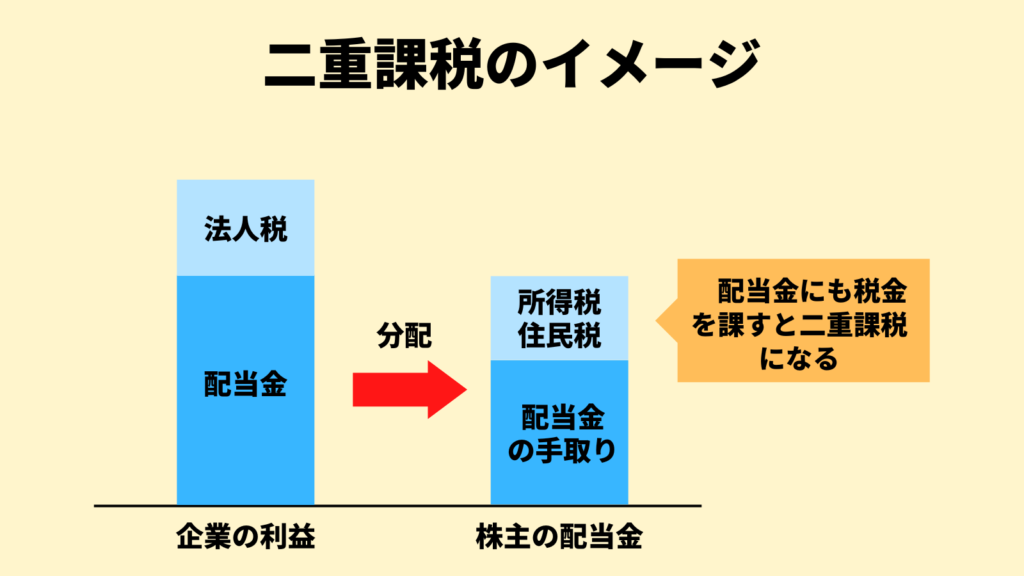

そもそも企業は、法人税を課された後の利益を株主に配当金として分配しています。

しかし、配当金にも税金が課されると「二重課税」となってしまいます。

そこで、この二重課税部分を還元するために「配当控除」が作られました。

そもそも配当金にはどんな税金が掛かっているの?

特定口座(源泉徴収あり)の場合、配当金には2種類の税金が掛かります。

- 所得税 : 15%

- 住民税 : 5%

(2037年までは復興特別所得税0.315%もかかります)

これらは、証券会社によって源泉徴収されています。

しかし、配当控除を使用すれば、所得税15%の部分を取り戻すことが出来ます。

配当控除のやり方

「総合課税制度」での確定申告が必要

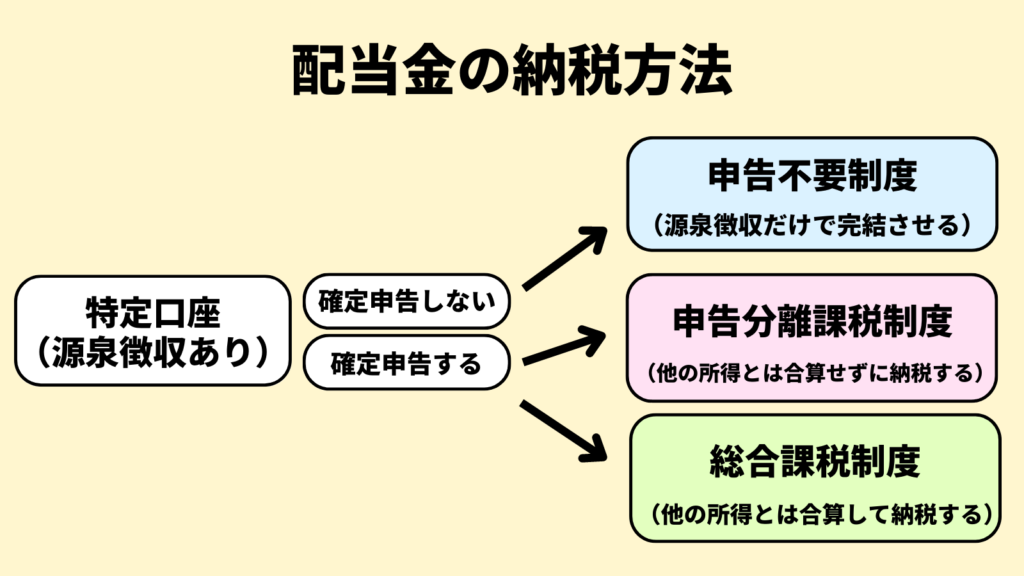

配当金には、3種類の納税方法があります。

- 申告不要制度(源泉徴収だけで完結させる)

- 申告分離課税制度(他の所得とは合算せずに納税する)

- 総合課税制度(他の所得とは合算して納税する)

株式を「特定口座(源泉徴収あり)」で取引している場合、証券会社によって分離課税で源泉徴収されるため、確定申告は不要となります。(申告不要制度)

しかし、所得900万円以下の人は「総合課税制度」で確定申告することで、配当控除を使用して税金を取り戻すことが出来ます。

所得900万円以下の人は「総合課税制度」が有利

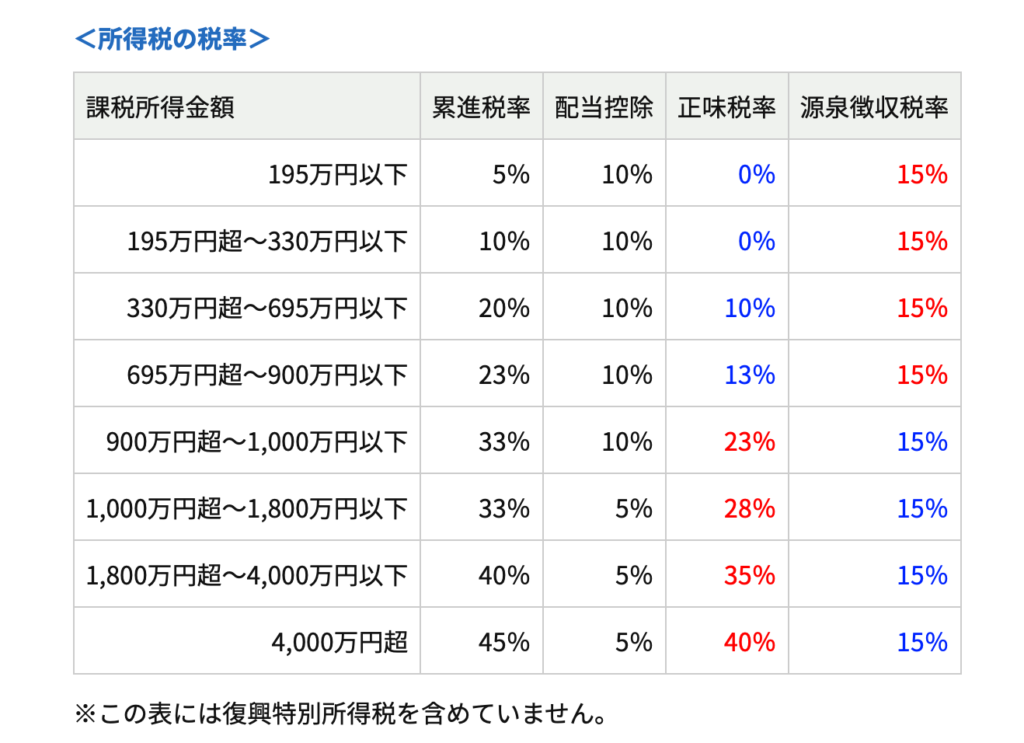

こちらが総合課税で、配当控除を活用した場合の税負担率になります。

所得税は累進課税のため、課税所得が多ければ多いほど、税負担も多くなります。

配当所得の場合は、分離課税で申告すれば一律15%の税負担となります。

ただし、配当控除を使用すれば、所得900万円以下の人は税率15%以下に抑えることが出来るため、「総合課税制度」の方が有利となります。

上記の図をもとにした節税率がこちらです。

所得金額:330万円以下

→ 15%の節税(配当金にかかる所得税0%)

所得金額:330万円超~695万円以下

→ 5%の節税(配当金にかかる所得税10%)

所得金額:695万円超~900万円以下

→ 2%の節税(配当金にかかる所得税13%)

所得900万円以下の人は、配当控除を使用した方がお得だね。

住民税は申告不要が有利

住民税は、分離課税では5%ですが、総合課税を選択すると10%になります。

分離課税の場合 → 住民税5%

総合課税の場合 → 住民税10%

住民税も総合課税にすると税率が上がり、損になります。

そのため、住民税は総合課税ではなく、申告不要を選択しましょう。

所得税と住民税は、全く別の税金なので別々に申告することが可能です。

配当控除の注意点

配当控除を使用する際の注意点がこちらです。

- 外国株式では使えない

- 分離課税の方が有利になる場合がある

- 申告不要の方が有利になる場合がある

それぞれ順番に見ていきましょう。

①外国株式では使えない

配当控除は国内株式のみの適用となります。

なぜなら、配当控除は日本企業の二重課税を還元するための制度だからです。

そのため、日本に法人税を納めていない外国企業には配当控除は使用できません。

ちなみに、外国株では「外国税額控除」が使用できます。

②申告分離課税の方が有利になる場合がある

総合課税では損益通算が使用できません。

そのため、株式で損失がある場合は、損益通算が使用できる申告分離課税の方が有利となる場合があります。

また、申告分離課税であれば3年間損失の繰り越しをすることが出来ます。

- 申告分離課税 → 損益通算○ 配当控除×

- 総合課税 → 損益通算× 配当控除○

③申告不要の方が有利になる場合がある

確定申告することで、所得が増えて他の税制優遇に影響が出てしまう場合があります。

- 国民健康保険

- 児童手当

- 配偶者控除

など

例えば、配当を総合課税に加えることで、夫(妻)の配偶者控除が使用できなくなるといった場合です。

配当所得は源泉徴収されている場合、確定申告する必要がありません。(申告不要制度)

逆に、確定申告すれば所得が増えたとみなされます。

配当控除を使用する場合は、他の税制優遇制度に影響がないか確認しておきましょう。

まとめ

配当控除とは

→配当金にかかる税金に対して控除が受けられる制度のこと

配当控除のやり方

→「総合課税制度」での確定申告が必要

配当控除の注意点

- 外国株式では使えない

- 申告分離課税の方が有利になる場合がある

- 申告不要の方が有利になる場合がある

節約術についてもっと知りたい人は、以下の記事を参考にして下さい。